公認会計士 和田 知明(三優ジャーナル2025年2月号)

Ⅰ. はじめに

2024年9月13日に企業会計基準委員会は企業会計基準第34号「リースに関する会計基準」(以下「新リース会計基準」という)を公表した。これは従来のリース会計基準をIFRS16号と整合させる形で改正を行うものであり、特にリース取引の借手側においては従来と大きく異なる会計処理や検討プロセスを要求している。なお、貸手の会計処理については大きな改正が行われておらず、次の点を除き、基本的に従来の会計基準を踏襲することとされている。

本稿では、新リース会計基準の適用において、主にリース取引の借手側の観点から、従来のリース会計基準との相違点や具体的な会計処理上の留意点を中心に解説する。

Ⅱ. 主たる相違点

1.「リース」の定義の相違点と影響

【ポイント】

・従来はリース会計を適用していなかった取引も、新リース会計基準の適用範囲に含まれる可能性がある。

・従来は借手がオペレーティング・リース取引としてオンバランスしていなかった取引も、新リース会計基準におけるリースの定義を満たすと判断された場合、原則としてオンバランス(「使用権資産」及び「リース負債」を計上)する必要がある。

・借手は、リースを含む契約についてリースを構成する部分とリースを構成しない部分とに分けて会計処理を行う。サービス部分(役務提供部分)はリースを構成しない部分として、リースを構成する部分とは区別して会計処理する。

2. 「リース期間」の定義の相違点と影響

【ポイント】

・従来は契約上の解約不能期間を実質的なリース期間としていたが、新リース会計基準では契約上の解約不能期間に限らずオプションの対象期間もリース期間の決定上考慮することとされている。

3. 借手の会計処理の相違点と影響

【ポイント】

新リース会計基準では、借手の会計処理について(ファイナンス・リース取引かオペレーティング・リース取引かの区別は行わず)、原則として全てのリース取引についてオンバランス処理を要求している。なお、一定の要件を満たす取引については簡便的な取扱いが設けられている(下記「Ⅳ.簡便的な取扱い」参照)。

Ⅲ. 具体的な借手の会計処理の流れ

1. リース開始日における「使用権資産」及び「リース負債」の計上

・「リース負債」は、原則として、リース開始日において未払である借手のリース料からこれに含まれている利息相当額の合理的な見積額を控除し、現在価値により算定する。

・「使用権資産」は、上記に従い算定された「リース負債」にリース開始日までに支払った借手のリース料、付随費用及び資産除去債務に対応する除去費用を加算し、受け取ったリース・インセンティブを控除した額により算定する(新リース会計基準第34、33項)。

これを踏まえ、リース開始日における借手の会計処理フローを以下に示す。

【ポイント】

(※1)上記Ⅱ.1参照。

(※2)上記Ⅱ.2参照。

(※3)借手のリース料

「借手のリース料」は、借手が借手のリース期間中に原資産を使用する権利に関して行う貸手に対する支払であり、次の(1)から(5)のもので構成される(新リース会計基準第35項)。

(1)借手の固定リース料

(2)指数又はレートに応じて決まる借手の変動リース料

(3)残価保証に係る借手による支払見込額

(4)借手が行使することが合理的に確実である購入オプションの行使価額

(5)リースの解約に対する違約金の借手による支払額(借手のリース期間に借手による解約オプションの行使を反映している場合)

(※4)割引率

借手がリース負債の現在価値の算定のために用いる割引率は、次のとおり(新リース会計基準適用指針第37項)。

(1)貸手の計算利子率を知り得る場合、当該利率による。

(2)貸手の計算利子率を知り得ない場合、借手の追加借入に適用されると合理的に見積られる利率による。

2. 使用権資産の減価償却

・上記Ⅲ.1により計上した「使用権資産」は、下記の方法により減価償却を行う(新リース会計基準第37項、38項)。

【ポイント】

従来の基準では、所有権移転外ファイナンス・リースにおいて残価保証の定めがある場合、原則として当該残価保証額を残存価額として取り扱い減価償却費計算を行っていた。

この点、新リース会計基準では、残価保証額は残存価額とせず、残価保証に係る借手による支払見込額は借手のリース料を構成するものとされ、残存価額はゼロとして減価償却を行う。そのため、残価保証を含むリース契約の場合、借手は、残価保証に係る借手の支払見込額(=残価保証額から原資産の価値を控除した金額)を見積り借手のリース料に加える必要がある。

3. リース料の支払い(利息相当額の各期への配分)

借手のリース料は、原則として、利息相当額部分とリース負債の元本返済額部分とに区分計算し、前者は支払利息として会計処理を行い、後者はリース負債の元本返済として会計処理を行う。借手のリース期間にわたる利息相当額の総額は、リース開始日における借手のリース料とリース負債の計上額との差額になる。

利息相当額の総額を借手のリース期間中の各期に配分する方法は、原則として、利息法による。利息法においては、各期の利息相当額をリース負債の未返済元本残高に一定の利率を乗じて算定する(新リース会計基準適用指針第38項、39項)。

Ⅳ. 簡便的な取扱い

1. 「短期リース」に関するオフバランスの容認

借手は、短期リース(リース開始日において借手のリース期間が12カ月以内のリースであり、購入オプションを含まないリースをいう)について、リース開始日に使用権資産及びリース負債を計上せず、借手のリース料を借手のリース期間にわたって原則として定額法により費用として計上することができる。借手は、この取扱いについて、対応する原資産を自ら所有していたと仮定した場合に貸借対照表において表示するであろう科目ごと又は性質及び企業の営業における用途が類似する原資産のグループごとに適用するか否かを選択することができる(新リース会計基準適用指針第20項)。

2. 「少額リース」に関するオフバランスの容認

次の(1)と(2)のいずれかを満たす場合、借手は、リース開始日に使用権資産及びリース負債を計上せず、借手のリース料を借手のリース期間にわたって原則として定額法により費用として計上することができる。なお、(2)については、①又は②のいずれかを選択できるものとし、選択した方法を首尾一貫して適用する(新リース会計基準適用指針第22項)。

3. 「使用権資産総額に重要性が乏しい場合」における利息費用の取扱い

使用権資産総額に重要性が乏しいと認められる場合は、次のいずれかの方法を適用することができる(新リース会計基準適用指針第40項)。

【ポイント】

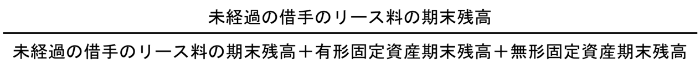

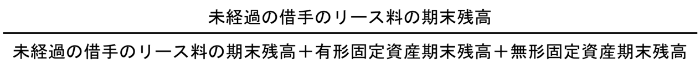

・上記の「使用権資産総額に重要性が乏しいと認められる場合」とは、下記の算式により計算された割合が10%未満である場合をいう(新リース会計基準適用指針第41項)。

Ⅴ. その他の論点

1. 再リース

【ポイント】

・新リース会計基準適用指針では、従来の基準において再リース期間をリース資産の耐用年数に含めない場合の再リース料は原則として発生時の費用として処理するとされていたことを踏まえ、当該処理を容認している。

2. セール・アンド・リースバック取引

セール・アンド・リースバック取引とは、売手である借手が資産を買手である貸手に譲渡し、売手である借手が買手である貸手から当該資産をリース(リースバック)する取引をいう(新リース会計基準適用指針第4項(11))。

売手である借手が原資産を移転する前に原資産に対する支配を獲得しない場合、当該資産の移転と関連するリースバックについては、セール・アンド・リースバック取引に該当せず、リースとして会計処理を行う(新リース会計基準適用指針第54項)。

セール・アンド・リースバック取引に該当する場合における会計処理は、下記の判定を行ったうえで行う(新リース会計基準適用指針第55項、56項)。

3. サブリース

サブリース取引とは、原資産が借手から第三者にさらにリース(サブリース)され、当初の貸手と借手の間のリースが依然として有効である取引をいう。当初の貸手と借手の間のリースを「ヘッドリース」、ヘッドリースにおける借手を「中間的な貸手」という(新リース会計基準適用指針第4項(12))。

(1)サブリース取引の原則的な処理(新リース会計基準適用指針第89項)

サブリース取引については、原則として、ヘッドリースとサブリースを2つの別個の契約として、借手と貸手の両方の会計処理を行う。

(2)中間的な貸手がヘッドリースに対してリスクを負わない場合(新リース会計基準適用指針第92項)

サブリース取引のうち、次の要件をいずれも満たす取引について、中間的な貸手は、貸借対照表においてヘッドリースにおける使用権資産及びリース負債を計上せず、かつ、損益計算書においてサブリースにおいて受け取るリース料の発生時又は当該リース料の受領時のいずれか遅い時点で貸手として受け取るリース料と借手として支払うリース料の差額を損益に計上することができる。

(3)転リース取引の場合(新リース会計基準適用指針第93項)

サブリース取引のうち、ヘッドリースの原資産の所有者から当該原資産のリースを受け、さらに同一資産を概ね同一の条件で第三者にリースする取引を転リース取引という。

リース債権又はリース投資資産とリース負債は利息相当額控除後の金額で計上することを原則とするが、利息相当額控除前の金額で計上することができる。

Ⅵ. 終わりに

本稿では紙幅の都合上、経過措置、開示、適用時期等については取り扱わなかったが、新リース会計基準の適用に際してはこれらの事項も理解する必要がある。

Ⅰ. はじめに

2024年9月13日に企業会計基準委員会は企業会計基準第34号「リースに関する会計基準」(以下「新リース会計基準」という)を公表した。これは従来のリース会計基準をIFRS16号と整合させる形で改正を行うものであり、特にリース取引の借手側においては従来と大きく異なる会計処理や検討プロセスを要求している。なお、貸手の会計処理については大きな改正が行われておらず、次の点を除き、基本的に従来の会計基準を踏襲することとされている。

| ・企業会計基準第29号「収益認識に関する会計基準」との整合性を図る点(リース料受取時に売上と売上原価を計上する方法を廃止する点)。 ・リースの定義及びリースの識別 |

Ⅱ. 主たる相違点

1.「リース」の定義の相違点と影響

| (従来) 特定の物件の所有者たる貸手が、当該物件の借手に対し、合意された期間(リース期間)にわたりこれを使用収益する権利を与え、借手は、合意された使用料(リース料)を貸手に支払う取引をいう。 (新リース会計基準) ・原資産を使用する権利を一定期間にわたり対価と交換に移転する契約又は契約の一部分。 ・契約が特定された資産の使用を支配する権利を一定期間にわたり対価と交換に移転する場合、当該契約はリースを含む。(新リース会計基準第6項、26項) |

・従来はリース会計を適用していなかった取引も、新リース会計基準の適用範囲に含まれる可能性がある。

・従来は借手がオペレーティング・リース取引としてオンバランスしていなかった取引も、新リース会計基準におけるリースの定義を満たすと判断された場合、原則としてオンバランス(「使用権資産」及び「リース負債」を計上)する必要がある。

・借手は、リースを含む契約についてリースを構成する部分とリースを構成しない部分とに分けて会計処理を行う。サービス部分(役務提供部分)はリースを構成しない部分として、リースを構成する部分とは区別して会計処理する。

2. 「リース期間」の定義の相違点と影響

| (従来) 合意された期間(即ち、再リース期間は解約不能期間に含めない)。 (新リース会計基準) 借手は、借手のリース期間について、借手が原資産を使用する権利を有する解約不能期間に、次の(1)及び(2)の両方の期間を加えて決定する。(新リース会計基準第31項) (1)借手が行使することが合理的に確実であるリースの延長オプションの対象期間 (2)借手が行使しないことが合理的に確実であるリースの解約オプションの対象期間 |

・従来は契約上の解約不能期間を実質的なリース期間としていたが、新リース会計基準では契約上の解約不能期間に限らずオプションの対象期間もリース期間の決定上考慮することとされている。

3. 借手の会計処理の相違点と影響

| (従来) ① ファイナンス・リース取引の場合 BS:「リース資産」及び「リース負債」を計上(オンバランス)。 PL:「リース資産」についてリース期間にわたり「減価償却費」を計上。 リース負債に係る利息相当額を「支払利息」として計上。 ② オペレーティング・リース取引の場合 BS:計上なし(オフバランス)。 PL:「リース料」を発生時に費用計上。 (新リース会計基準) BS:「使用権資産」及び「リース負債」を計上(オンバランス)。 PL:「使用権資産」についてリース期間にわたり「減価償却費」を計上。 「リース負債」に係る利息相当額を「支払利息」として計上。 |

新リース会計基準では、借手の会計処理について(ファイナンス・リース取引かオペレーティング・リース取引かの区別は行わず)、原則として全てのリース取引についてオンバランス処理を要求している。なお、一定の要件を満たす取引については簡便的な取扱いが設けられている(下記「Ⅳ.簡便的な取扱い」参照)。

Ⅲ. 具体的な借手の会計処理の流れ

1. リース開始日における「使用権資産」及び「リース負債」の計上

・「リース負債」は、原則として、リース開始日において未払である借手のリース料からこれに含まれている利息相当額の合理的な見積額を控除し、現在価値により算定する。

・「使用権資産」は、上記に従い算定された「リース負債」にリース開始日までに支払った借手のリース料、付随費用及び資産除去債務に対応する除去費用を加算し、受け取ったリース・インセンティブを控除した額により算定する(新リース会計基準第34、33項)。

これを踏まえ、リース開始日における借手の会計処理フローを以下に示す。

| Step1:リースの定義に照らし、契約にリースが含まれているか判定する(※1)。 Step2:リースを含む契約のうち、リースを構成する部分と構成しない部分を区別する。 Step3:リース期間を決定する(※2)。 Step4:リース期間における借手のリース料(※3)を算定する。 Step5:割引率(※4)を決定する。 Step6:借手のリース料(※3)を現在価値に割引き、「リース負債」を算定する。 Step7:上記の「リース負債」にリース開始日までに支払った借手のリース料及び付随費用及び資産除去債務に対応する除去費用を加算し、受け取ったリース・インセンティブを控除した額により「使用権資産」を算定する。 |

(※1)上記Ⅱ.1参照。

(※2)上記Ⅱ.2参照。

(※3)借手のリース料

「借手のリース料」は、借手が借手のリース期間中に原資産を使用する権利に関して行う貸手に対する支払であり、次の(1)から(5)のもので構成される(新リース会計基準第35項)。

(1)借手の固定リース料

(2)指数又はレートに応じて決まる借手の変動リース料

(3)残価保証に係る借手による支払見込額

(4)借手が行使することが合理的に確実である購入オプションの行使価額

(5)リースの解約に対する違約金の借手による支払額(借手のリース期間に借手による解約オプションの行使を反映している場合)

(※4)割引率

借手がリース負債の現在価値の算定のために用いる割引率は、次のとおり(新リース会計基準適用指針第37項)。

(1)貸手の計算利子率を知り得る場合、当該利率による。

(2)貸手の計算利子率を知り得ない場合、借手の追加借入に適用されると合理的に見積られる利率による。

2. 使用権資産の減価償却

・上記Ⅲ.1により計上した「使用権資産」は、下記の方法により減価償却を行う(新リース会計基準第37項、38項)。

| (1)所有権が借手に移転するリースは、下記の方法により減価償却費を計算する。 ・減価償却方法:原資産を自ら所有していたと仮定した場合に適用する方法と同じ方法。 ・耐用年数:経済的使用可能予測期間。 ・残存価額:合理的な見積額 (2)所有権が借手に移転しないリースは、下記の方法により減価償却費を計算する。 ・減価償却方法:定額法等の方法の中から実態に応じて選択適用する。 ・耐用年数:リース期間 ・残存価額:ゼロ |

従来の基準では、所有権移転外ファイナンス・リースにおいて残価保証の定めがある場合、原則として当該残価保証額を残存価額として取り扱い減価償却費計算を行っていた。

この点、新リース会計基準では、残価保証額は残存価額とせず、残価保証に係る借手による支払見込額は借手のリース料を構成するものとされ、残存価額はゼロとして減価償却を行う。そのため、残価保証を含むリース契約の場合、借手は、残価保証に係る借手の支払見込額(=残価保証額から原資産の価値を控除した金額)を見積り借手のリース料に加える必要がある。

3. リース料の支払い(利息相当額の各期への配分)

借手のリース料は、原則として、利息相当額部分とリース負債の元本返済額部分とに区分計算し、前者は支払利息として会計処理を行い、後者はリース負債の元本返済として会計処理を行う。借手のリース期間にわたる利息相当額の総額は、リース開始日における借手のリース料とリース負債の計上額との差額になる。

利息相当額の総額を借手のリース期間中の各期に配分する方法は、原則として、利息法による。利息法においては、各期の利息相当額をリース負債の未返済元本残高に一定の利率を乗じて算定する(新リース会計基準適用指針第38項、39項)。

Ⅳ. 簡便的な取扱い

1. 「短期リース」に関するオフバランスの容認

借手は、短期リース(リース開始日において借手のリース期間が12カ月以内のリースであり、購入オプションを含まないリースをいう)について、リース開始日に使用権資産及びリース負債を計上せず、借手のリース料を借手のリース期間にわたって原則として定額法により費用として計上することができる。借手は、この取扱いについて、対応する原資産を自ら所有していたと仮定した場合に貸借対照表において表示するであろう科目ごと又は性質及び企業の営業における用途が類似する原資産のグループごとに適用するか否かを選択することができる(新リース会計基準適用指針第20項)。

2. 「少額リース」に関するオフバランスの容認

次の(1)と(2)のいずれかを満たす場合、借手は、リース開始日に使用権資産及びリース負債を計上せず、借手のリース料を借手のリース期間にわたって原則として定額法により費用として計上することができる。なお、(2)については、①又は②のいずれかを選択できるものとし、選択した方法を首尾一貫して適用する(新リース会計基準適用指針第22項)。

| (1)重要性が乏しい減価償却資産について、購入時に費用処理する方法が採用されている場合で、借手のリース料が当該基準額以下のリース ただし、その基準額は当該企業が減価償却資産の処理について採用している基準額より利息相当額だけ高めに設定することができる。また、この基準額は、通常取引される単位ごとに適用し、リース契約に複数の単位の原資産が含まれる場合、当該契約に含まれる原資産の単位ごとに適用することができる。 (2)次の①又は②を満たすリース ①企業の事業内容に照らして重要性の乏しいリースで、かつ、リース契約1件当たりの金額に重要性が乏しいリース。 この場合、1つのリース契約に科目の異なる有形固定資産又は無形固定資産が含まれているときは、異なる科目ごとに、その合計金額により判定することができる。 ②新品時の原資産の価値が少額であるリース この場合、リース1件ごとにこの方法を適用するか否かを選択できる。 |

3. 「使用権資産総額に重要性が乏しい場合」における利息費用の取扱い

使用権資産総額に重要性が乏しいと認められる場合は、次のいずれかの方法を適用することができる(新リース会計基準適用指針第40項)。

| (1)新リース会計基準適用指針第38項(上記Ⅲ.3参照。利息相当額の各期への配分)の定めによらず、借手のリース料から利息相当額の合理的な見積額を控除しない方法。この場合、使用権資産及びリース負債は、借手のリース料をもって計上し、支払利息は計上せず、減価償却費のみ計上する。 (2)新リース会計基準適用指針第39項(上記Ⅲ.3参照。利息相当額の各期への配分)の定めによらず、利息相当額の総額を借手のリース期間中の各期に定額法により配分する方法。 |

・上記の「使用権資産総額に重要性が乏しいと認められる場合」とは、下記の算式により計算された割合が10%未満である場合をいう(新リース会計基準適用指針第41項)。

Ⅴ. その他の論点

1. 再リース

| 借手は、リース開始日に再リース期間を借手のリース期間に含めていない場合又は直近のリースの契約条件の変更の発効日に再リース期間を借手のリース期間に含めていない場合、再リースを当初のリースとは独立したリースとして会計処理を行うことができる(新リース会計基準適用指針第52項)。 |

・新リース会計基準適用指針では、従来の基準において再リース期間をリース資産の耐用年数に含めない場合の再リース料は原則として発生時の費用として処理するとされていたことを踏まえ、当該処理を容認している。

2. セール・アンド・リースバック取引

セール・アンド・リースバック取引とは、売手である借手が資産を買手である貸手に譲渡し、売手である借手が買手である貸手から当該資産をリース(リースバック)する取引をいう(新リース会計基準適用指針第4項(11))。

売手である借手が原資産を移転する前に原資産に対する支配を獲得しない場合、当該資産の移転と関連するリースバックについては、セール・アンド・リースバック取引に該当せず、リースとして会計処理を行う(新リース会計基準適用指針第54項)。

セール・アンド・リースバック取引に該当する場合における会計処理は、下記の判定を行ったうえで行う(新リース会計基準適用指針第55項、56項)。

| (1)金融取引として会計処理する場合 セール・アンド・リースバック取引に該当する場合に次の①又は②のいずれかを満たすときは、売手である借手は、当該セール・アンド・リースバック取引について資産の譲渡とリースバックを一体の取引とみて、金融取引として会計処理を行う。 ①収益認識会計基準などの他の会計基準等に従うと売手である借手による資産の譲渡が損益を認識する売却に該当しない。 ②収益認識会計基準などの他の会計基準等に従うと売手である借手による資産の譲渡が損益を認識する売却に該当するが、リースバックにより、売手である借手が資産からもたらされる経済的利益のほとんどすべてを享受することができ、かつ、資産の使用に伴って生じるコストのほとんどすべてを負担することとなる。 (2)損益を認識する場合 セール・アンド・リースバック取引に該当する場合に前項①及び②を満たさないときは、売手である借手は、資産の譲渡について収益認識会計基準などの他の会計基準等に従い損益を認識し、リースバックについて新リース会計基準及び新リース会計基準適用指針に従い借手の会計処理を行う。 |

3. サブリース

サブリース取引とは、原資産が借手から第三者にさらにリース(サブリース)され、当初の貸手と借手の間のリースが依然として有効である取引をいう。当初の貸手と借手の間のリースを「ヘッドリース」、ヘッドリースにおける借手を「中間的な貸手」という(新リース会計基準適用指針第4項(12))。

(1)サブリース取引の原則的な処理(新リース会計基準適用指針第89項)

サブリース取引については、原則として、ヘッドリースとサブリースを2つの別個の契約として、借手と貸手の両方の会計処理を行う。

(2)中間的な貸手がヘッドリースに対してリスクを負わない場合(新リース会計基準適用指針第92項)

サブリース取引のうち、次の要件をいずれも満たす取引について、中間的な貸手は、貸借対照表においてヘッドリースにおける使用権資産及びリース負債を計上せず、かつ、損益計算書においてサブリースにおいて受け取るリース料の発生時又は当該リース料の受領時のいずれか遅い時点で貸手として受け取るリース料と借手として支払うリース料の差額を損益に計上することができる。

| ①中間的な貸手が、サブリースの借手からリース料の支払を受けない限り、ヘッドリースの貸手に対してリース料を支払う義務を負わない。 ②中間的な貸手のヘッドリースにおける支払額は、サブリースにおいて受け取る金額にあらかじめ定められた料率を乗じた金額である。 ③中間的な貸手は、次のいずれを決定する権利も有さない。 (ⅰ)サブリースの契約条件(サブリースにおける借手の決定を含む。) (ⅱ)サブリースの借手が存在しない期間における原資産の使用方法 |

(3)転リース取引の場合(新リース会計基準適用指針第93項)

サブリース取引のうち、ヘッドリースの原資産の所有者から当該原資産のリースを受け、さらに同一資産を概ね同一の条件で第三者にリースする取引を転リース取引という。

| 中間的な貸手は、転リース取引のうち、貸手としてのリースがヘッドリースの原資産を基礎として分類する場合にファイナンス・リースに該当するとき、次のとおり会計処理を行うことができる。 ①貸借対照表上、リース債権又はリース投資資産とリース負債の双方を計上する。 ②損益計算書上、支払利息、売上高、売上原価等は計上せずに、貸手として受け取るリース料と借手として支払うリース料との差額を手数料収入として各期に配分し、転リース差益等の名称で計上する。 |

Ⅵ. 終わりに

本稿では紙幅の都合上、経過措置、開示、適用時期等については取り扱わなかったが、新リース会計基準の適用に際してはこれらの事項も理解する必要がある。